昨年12月10日に公表された「令和4年度税制改正大網」。

前回は「住宅ローン控除」について解説しましたが、

そのほかの項目で特に注目しておきたい点をピックアップ致します。

1.法人税関係

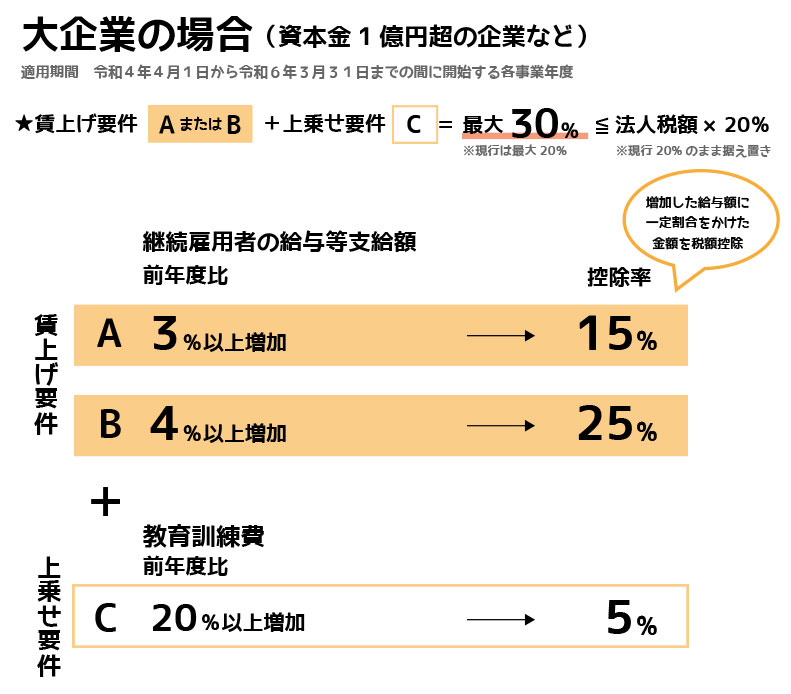

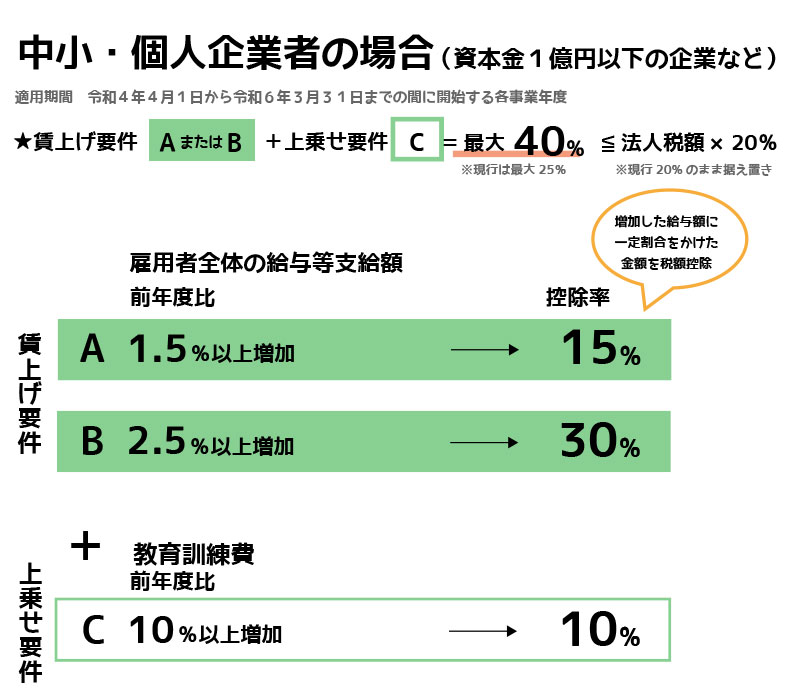

(1)賃上げ促進税制(所得拡大促進税制)の拡大

→適応時期:令和4年4月1日以降の開始事業年度から

30年以上にわたりほぼ横ばいとなっている日本の賃金水準は、

先進国と比べると、経済全体の規模が縮小している状況となっています。

その打開策としてこの税制が打ち出され、

現状は大企業で20%、中小企業で25%が最大の控除率となっています。

「令和4年度税制改正大綱」では、

それぞれ大企業で最大30%、中小企業で最大40%に拡大する方針です。

(2)中小企業等の少額減価償却資産の一部見直し

→適応時期:未定

現行では、少額の減価償却資産の取得価格は

10万円未満であれば、取得価格をすべて損金に算入が可能となっています。

そこで一括経費計上が可能なドローンなどを大量に購入して

これらをリースすることで、当初にかかる多額の損失を作り上げ

決算対策の節税につなげる事業者が急増しました。

今回の大綱では、

主要な事業として行っていない貸付用に使用すること資産が除外されます。

→“損金算入不可”となります。

【例えば】

節税目的で1台9万円(税込)のドローンを他者へ貸付用として600台購入した場合…

現行制度:全額損金算入OK

税制改正後:全額資産計上(損金算入不可)

2.所得税関係

(1)上場株主に係わる配当所得等の課税の特例

→適応時期:令和5年10月以降の配当から

大口株主等(3%以上)の株主の範囲を、個人及びその個人の所有する

同族会社の合計で3%以上所有する場合も大口株主として総合課税の対象となります。

(2)財産債務調書制度の見直し

→適応時期:令和5年分から

一定基準以上の資産を持つ富裕層に対し、

財産や債務を記入した書類の提出を義務付けている「財産債務調書制度」。

現行制度では、所得を2,000万円以下ならば、

資産が3億円を超えていても、財産債務調書を提出する義務はありませんでした。

今回の大綱では、

所得金額にかかわらず、総資産10億円以上の方も提出対象に加わります。

(3)その他

(1)上場株式等の配当等所得の所得税と住民税との課税方式の統一

→適応時期:令和6年分以降の住民税から

(2)電子帳簿保存法の改正で電子取引データの保存義務

→適応時期:令和4年1月から

以前ブログでご紹介しましたが、一定の条件の下

2年間の猶予期間が設けられることになります。

以上のように主な改正点を2回に分けて解説いたしました。

ご不明点については、メールでお問い合わせください。