令和5(2023)年10月からのスタートを前に、

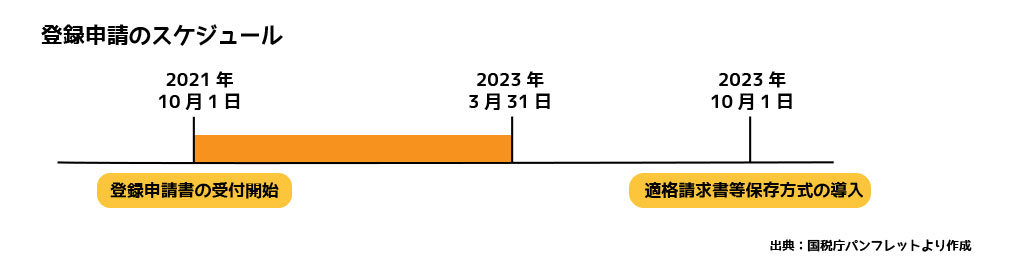

昨年10月から登録申請が始まった「インボイス制度」(適格請求書等保存方式)。

昨年11月のブログでも「インボイス制度」をご紹介しましたが、

会社員や経営者などに行われたアンケートでは、インボイス制度をご存知という方が全体で6割超。

実際に登録申請を済まされているのは全体の2割という結果になったようです。

※株式会社TKCによる調査より

今回は、まだ十分には浸透していない

インボイス制度導入までの要点をご紹介します。

登録申請だけでなく、経理業務の見直しも大切

Qインボイス(適格請求書)とは?

A.売手が買手に対して、正確な適用税率や消費税額等の記載を義務付けた請求書です。

2019年10月1日からの軽減税率(複数税率)制度に伴い導入された

「区分記載請求書」の内容に、登録番号・適用税率・消費税額など6つの記載事項が定められており、それらの記載事項を追加した書類やデータを指します。

Qインボイス制度(適格請求書等保存方式)とは?

A.インボイス方式による請求書のやりとりを通じ、インボイスを受け取った者のみ、

消費税の仕入税額控除が受けられるようになる制度です。

Q現在、課税事業者ですが適格請求書発行事業者の登録申請は必要ですか?

A納税地を所轄する税務署長に対して登録申請書を提出し、「適格請求書発行事業者」になる必要があります。

登録申請方法は、事業者自身で行うほか、税理士が代理して行うこともできます。

なお、インボイス制度がスタートする令和5年(2023年)10月から適格請求書を発行するには、

令和5年(2023年)3月31日までの間に登録申請書の提出が必要です。

Q免税事業者もインボイスを発行することができますか?

A.免税事業者がインボイスを発行するには、課税事業者になる必要があります。

インボイス制度導入後も免税事業者のままでいることは可能ですが、

仕入税額控除が受けられる課税事業者との取引を行う事業者の増加が予測されるため、

免税事業者のままでは不利になるケースも予想されます。

Qインボイス制度の導入で、経理業務にはどのような影響がありますか?

A.制度開始に伴って、仕訳の入力や消費税額の計算に注意が必要になります。

また、仕入元が免税事業者か否かの確認も必要になるため、

経理業務の負担は大きくなると考えられます。

インボイス制度についてのご相談はコチラ

今回は、「インボイス制度」についてご紹介しました。

登録事業者になってインボイスを発行するためには、登録申請書の提出だけでなく、

請求書の様式やシステム変更など多岐にわたる事前準備が必要です。

TKC全国会会員の当事務所では、

インボイス制度の導入から経理業務の効率化など幅広くサポートします。

お気軽にお問い合わせください。

参考:TKC全国会 インボイス対応ガイド https://www.tkc.jp/lp/invoice/